こんにちは、K-HOUSE DESIGN 森﨑です。

今回はこれから住宅ローンを利用してお家を建てようとご検討中の方へ、ローンのポイントについてご紹介させていただきます!

前編では、ローンの基本的な手続きの流れと団信について、

そしてK-HOUSE DESIGNで資金計画される際によくいただくご質問から2つご紹介させていただきました。

今回は、金利の選択方法や返済方法についてご紹介させていただきます。

目次

【金利の選択方法】

金利の種類は一つではなく、どのタイプを選べばいいのか分からない方も多いのではないでしょうか。

これから一般的な金利のタイプとそれぞれの特徴やメリット・デメリットをご紹介します。

金利を選択する際の参考にしてみてください。

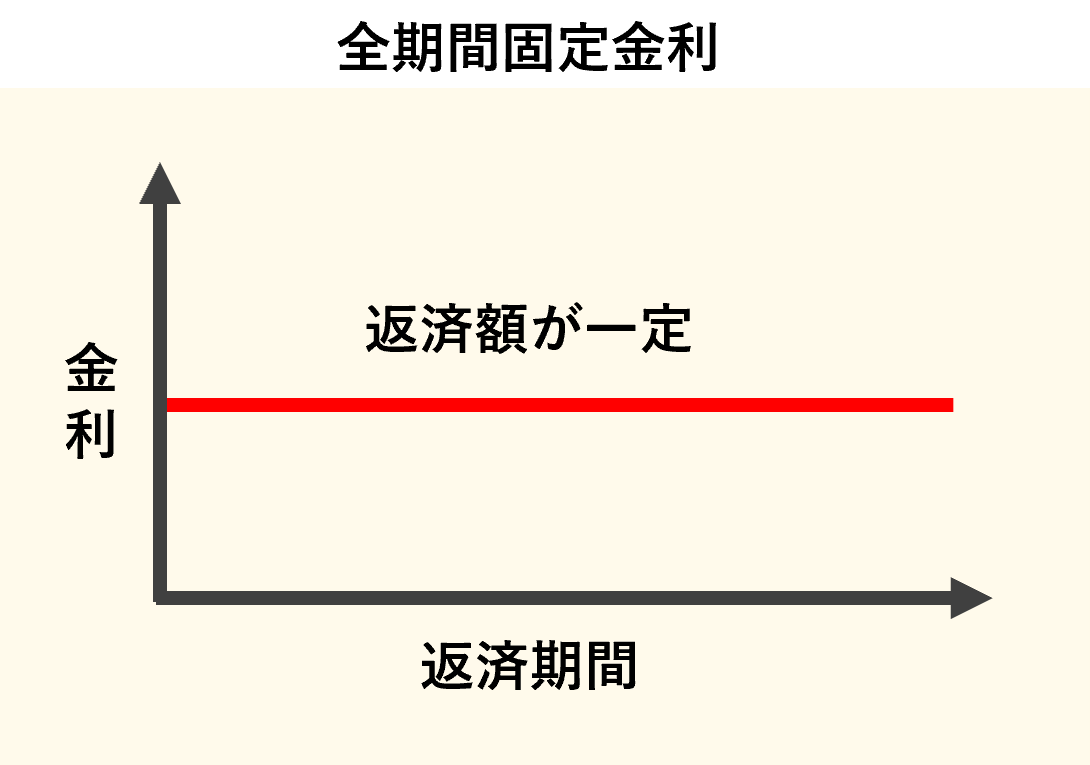

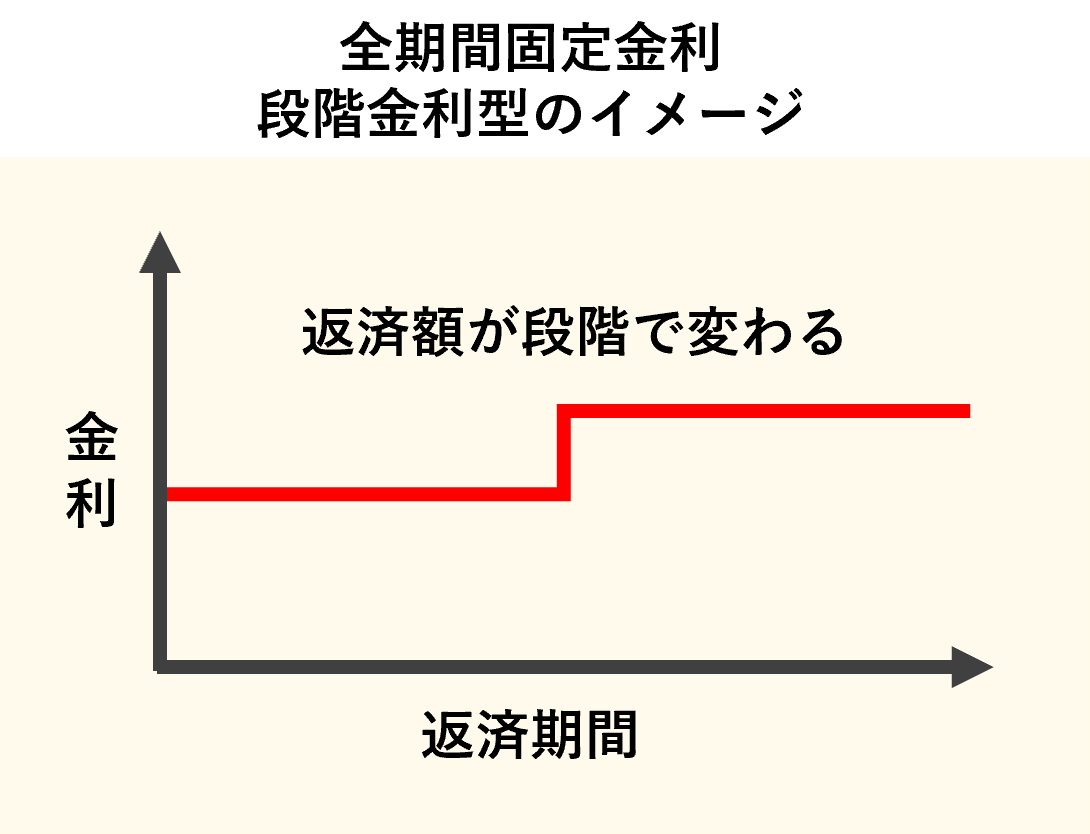

全期間固定金利

全期間固定金利は、住宅ローンの金利が借入時から完済まで一定であるタイプのローンです。

金融機関によっては段階で金利設定をしているところもあります。

<メリット>

返済計画が立てやすい

全期間固定金利型では、ローン契約時に完済までの返済額が確定するため、長期的なライフプランの計画が可能です。

金利上昇リスクを回避

市場金利が上昇しても返済額に影響がないため金利上昇のリスクを避けられます。

<デメリット>

高金利

変動金利型や固定金利選択型に比べて、金利が高く設定される傾向があります。

金利低下の恩恵を受けられない

市場金利が下がった場合でも返済額が変わらないので、不利になる可能性があります。

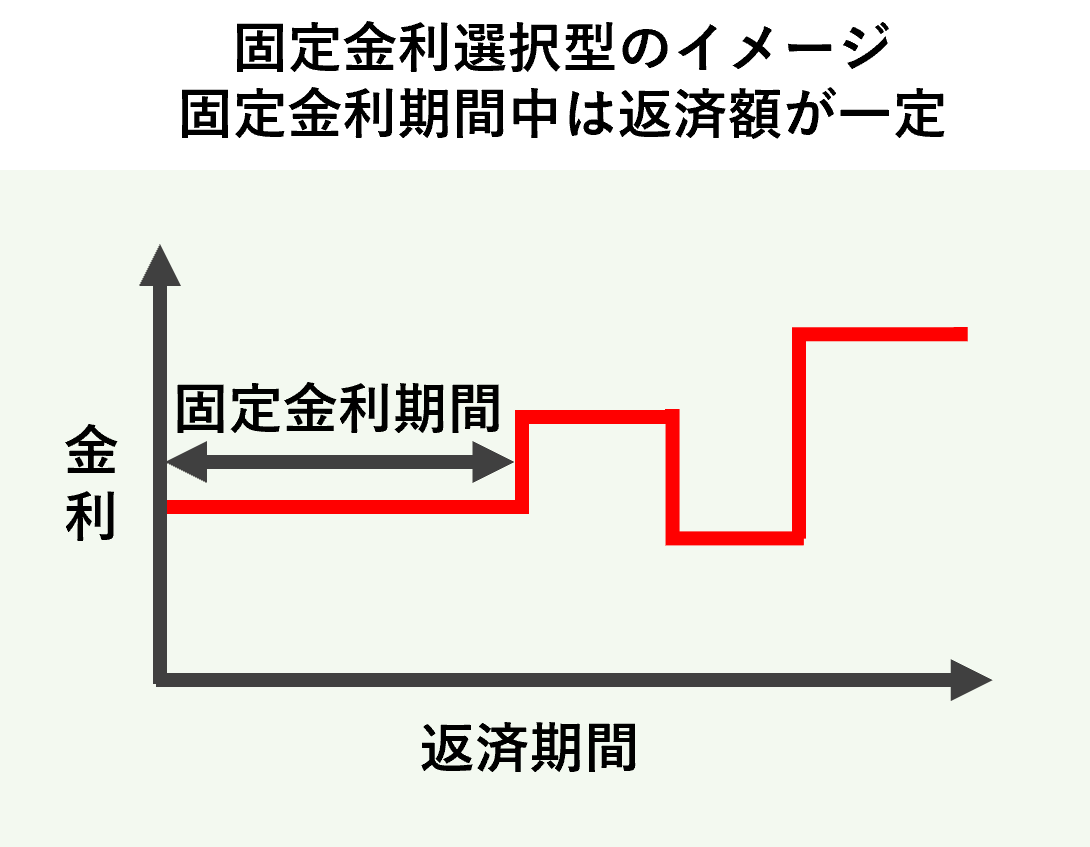

固定金利選択型

固定金利選択型は、借入当初の一定期間(例:3年、5年、10年...)金利を固定するタイプのローンです。

当初の固定金利期間中は返済額が変わらず安定していますが、期間終了後は変動金利に移行するか、再度固定金利を選択できます。

(※金融機関でのお手続きの際に手数料がかかることがあります。)

短期的な返済計画をされる方にはおすすめです。

<メリット>

全期間固定金利より低い金利が適用されることが多い

<デメリット>

固定期間終了後は金利が上昇すると返済額が増加する可能性がある

固定金利期間が終了すると、市場金利によっては金利が上がり、返済額が増える可能性があります。

借入時に総返済額が確定しない

借入時点において、固定金利期間終了後の金利がわからないため、長期的なライフプランの計画が難しくなります。

変動金利

変動金利は、短期プライムレートと呼ばれる基準金利に連動して、半年ごとに金利が見直されるプランで、一般的に他の金利タイプより金利が低い傾向にあります。

<変動金利の5年ルールとは?>

変動金利の5年ルールとは、金利が変動しても5年間は住宅ローンの返済額が変わらない制度です。

通常、変動金利型では半年ごとに金利が見直されますが、返済額の変更は5年ごとに行われます。

これにより、急激な返済額の増加を防ぎ、家計への負担を減らすことができます。

<変動金利の125%ルールとは?>

変動金利の125%ルールとは、金利が上昇しても、新しい返済額が旧返済額の125%までに抑えられることです。

そのため、金利が急激に上昇したとしても、毎月の返済額が急激に増加することはありません。

<5年ルール・125%ルールの注意点>

これらの仕組みにより、金利が大きく上昇すると、毎月の返済額を超えた分の元金や利息が、最終回の返済に繰り延べられてしまい、最終回の返済額が大きくなることがあります。

<メリット>

一般的に固定金利よりも低い傾向にあり、返済額を抑えられる可能性がある

<デメリット>

- 市場金利の変動により、返済額が増える可能性があります。

- 借入時点において総返済額が確定しないため、長期的なライフプランの計画が難しくなります。

- 金利が急上昇すると、先程の5年ルール・125%ルールの注意点でご紹介した通り、未払い利息が発生し、最終回の返済額が大きくなる可能性があります。

【返済方法】

返済方法についても種類があります。大多数の方はおそらく元利均等返済を選択されていると思いますが、それぞれの特徴をご紹介します。

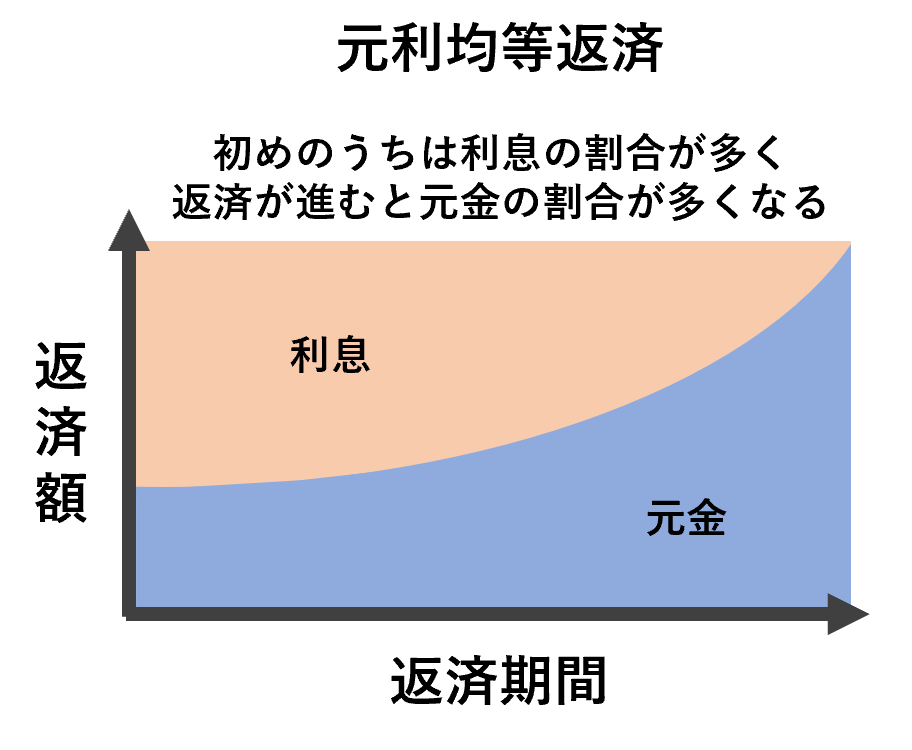

元利均等返済

元利均等返済は、毎月の返済額が一定となる返済方法です。

この方法では、元金と利息を合わせた金額を均等に返済します。

初めの方は利息の割合が高く、元金の減りはゆるやかですが、返済が進むにつれて元金の割合が増え、利息の割合が減っていきます。

<メリット>

毎月の支払い額が一定のため、家計の管理がしやすいです。

<デメリット>

元金均等返済よりも利息の総支払額が多くなります。

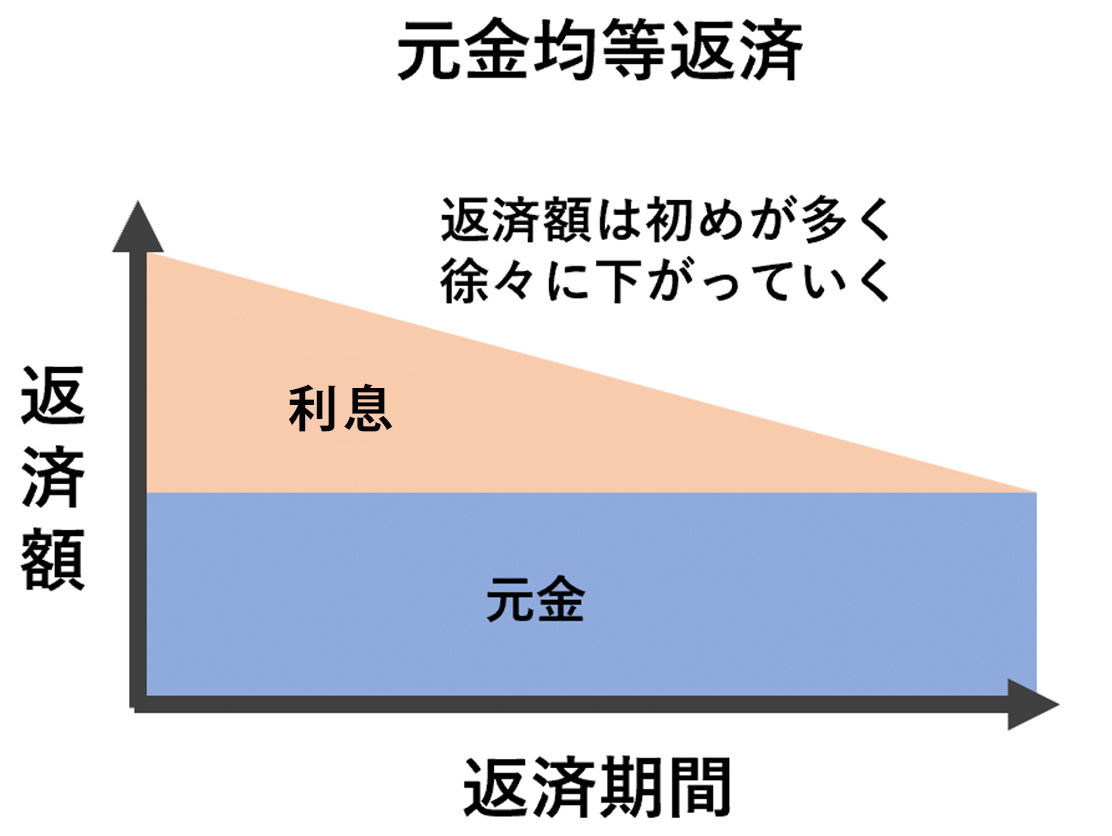

元金均等返済

元金均等返済とは、毎月返済する元金が一定となる返済方法です。

利息は元金の残高に応じて計算されるため、返済額は毎月異なります。

初めの方は返済額が高くなりますが、徐々に下がっていきます。家計や収入に余裕があり、利息の総支払い額を少しでも安く抑えたい方におすすめです。

<メリット>

元利均等返済よりも利息の総支払額を抑えることができます。

<デメリット>

返済が始まった当初は返済額が高くなる

初めのうちは返済額が高くなるため、家計を圧迫する可能性があります。

ローン審査に影響

初めのうちは返済額が高くなるため、返済比率(詳しくは前編の「いくらまで借りられる?」を参照してください)が上がり、ローン審査に影響があります。

比較してシミュレーションしてみました

2つの支払方法をご説明しましたが、では実際にどれくらい利息の総支払い額が違ってくるのかシミュレーションしてみました。

<設定条件>

※計算結果は概算のため、実際の返済額とは異なる場合があります

借入額:3800万円

返済期間:35年

金利種類:全期間固定金利 1.8%

返済期間中の繰上げ返済はしない

●元利均等返済

毎月の支払額:122,014円

35年分の利息合計:13,246,183円

●元金均等返済

返済当初の支払額:147,476円

最終回の支払額:90,691円

35年分の利息合計:11,998,320円

35年分の利息の合計を比較すると、元金均等返済が約124万円お得!

このように、返済方式を見比べてみると、元金均等返済の方が利息の面ではお得です。

しかし、元金均等返済は初めのうちは毎月の支払額がかなり大きいため、注意が必要です。

途中で繰上返済をする場合は、計算結果も変わってきます。

【まとめ】

以上、今回は金利の選択方法や支払い方法についてまとめてみました。

ほかにも保証料や担保についてのポイントがありますので、また次の機会にご紹介させていただきます。

K-HOUSE DESIGNでは個別にローンについてのご相談も受け付けておりますので、ぜひお気軽にお問合せください!

・・・‥━━━☆・・・‥━━━☆・・・‥━━━☆・・・‥━━━☆

高知県の佐川町・越知町・仁淀川町・高知市・須崎市・土佐市・日高村・いの町で

注文住宅・リフォーム・リノベーションをお考えの方は、K-HOUSE DESIGNへご相談ください♪

▶︎自然やアウトドアを楽しみながら暮らしたい方

▶︎おしゃれなデザインのお家をお考えの方

▶︎バリアフリーのお家にしたい方

▶︎建て替えや店舗改修も可能です

K-HOUSE DESIGNにお任せください♪

土地探しもお手伝いいたします!

Instagramでも情報発信しています!

▶︎https://www.instagram.com/k_house_design/